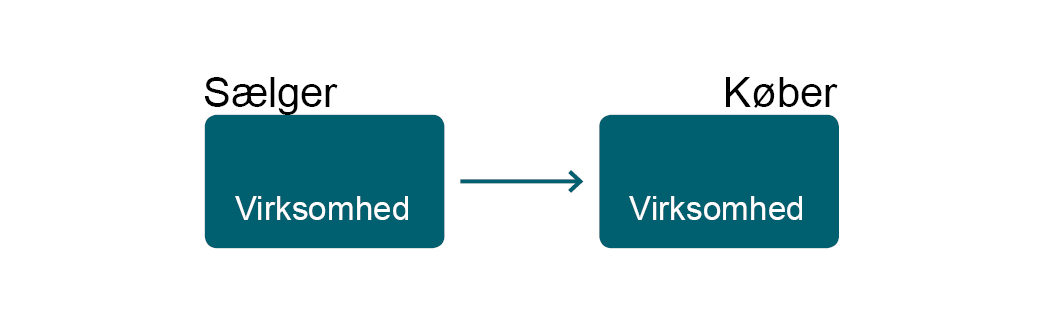

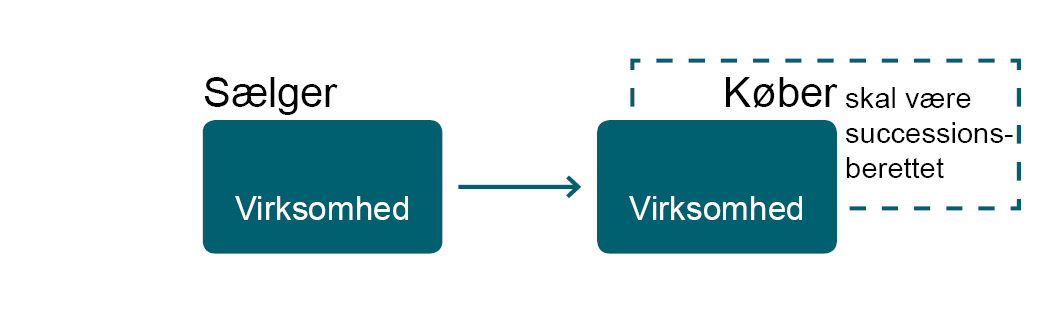

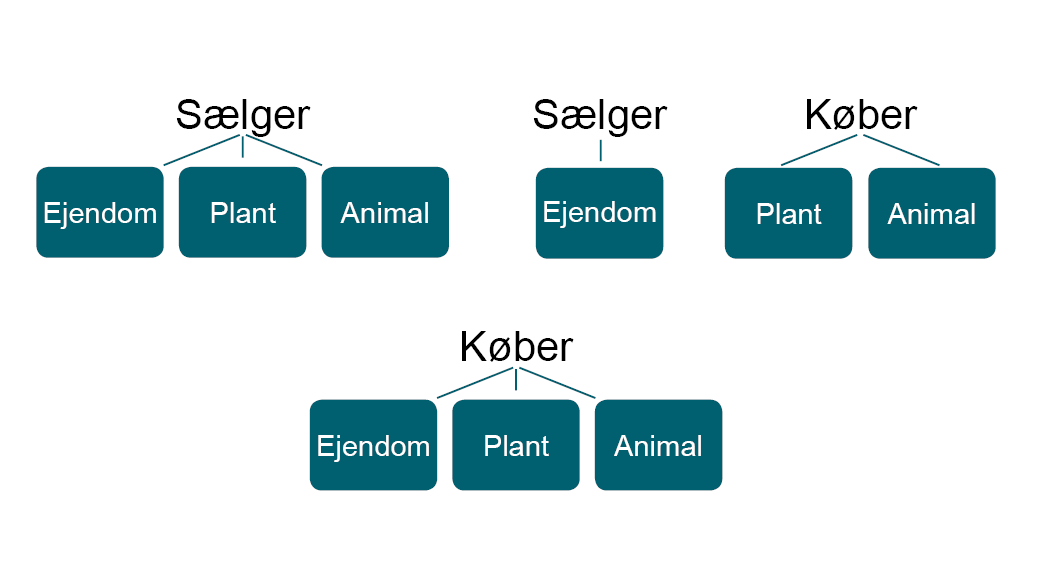

Du kan sælge en landbrugsvirksomhed med succession, hvis du har en familiær relation til køber – altså, hvor køber er dit barn, barnebarn, din søskende eller søskendes barn. Adoption og stedbarnsforhold sidestilles med ægte slægtskab. Du kan også overdrage landbrugsvirksomheden med succession til en medarbejde, der inden for de seneste 5 år har haft mindst 4.212 timers beskæftigelse i virksomheden.

I denne model overtager køber, som led i handlen, dine latente skatteforpligtelse ved succession. Som sælger frigøres du som følge af successionen for at betale skat af den konstaterede avance mod, at køber indtræder i dine skattemæssige forhold. Køber vil skulle kompenseres for overtagelsen af skatteforpligtelsen ved et nedslag i den kontante købesum eller en gave, hvori fradrages en passivpost til kompensation.

Den væsentligste udfordring ved modellen er at få opgjort fordelen ved skatteudskydelsen, herunder at få forklaret alle parter, hvilken forpligtelse køber overtager og at få skattebyrden værdiansat korrekt.

Sker ejerskifte mellem forældre og barn er det vigtigt at synliggøre fordelen ved succession for dig som sælger, ellers kan andre søskende se en lav værdiansættelse af virksomheden som en gave. Desuden er der risiko for, at du som sælger føler, at du giver barnet en stor gave ved handlen og derfor fortsat føler et vist medejerskab i virksomheden. Det vil kunne hindre/besværliggøre udvikling af virksomheden og skabe forventninger til barnet om, hverken at afhænde eller ændre væsentligt på virksomheden.

Succession ved salg til medarbejdere ses meget sjældent, dels som følge af manglende enighed om, hvad skatteforpligtelsen skal ansættes til, dels som følge af de tidsmæssige krav til ansættelse.

Fordel og ulemper for sælger

Fordele:

- At sælger ikke skal betale skat af avancer, som konstateres ved salget, og dermed kan opnå et større provenu ved handlen – også efter at sælger har kompenseret køber for at overtage forpligtigelsen.

- Det er en følge af, at nutidsværdien af den udskudte skatteforpligtigelse vil være mindre end skatteforpligtigelsen, hvis sælger skulle betale skattekravet på tidspunktet for overdragelsen.

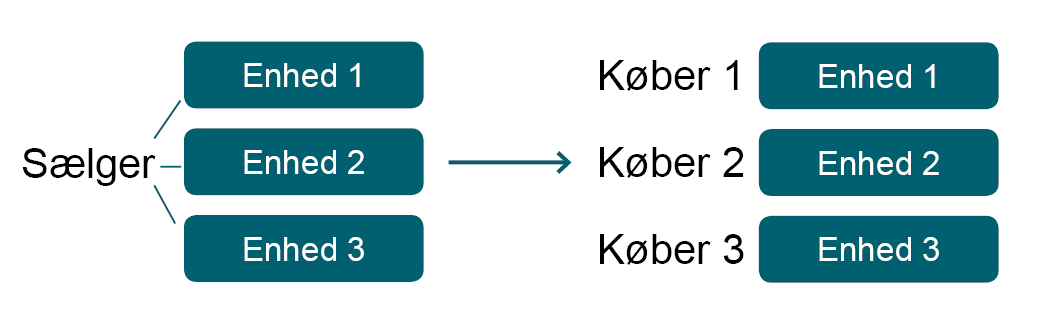

- Overdragelse af skattebyrden til køber ved succession er med til at finansiere købet gennem en lav købesum, hvilket udvider kredsen af potentielle købere.

Ulemper:

Alternativer til ejerskifte af landbrugsvirksomhed ved succession

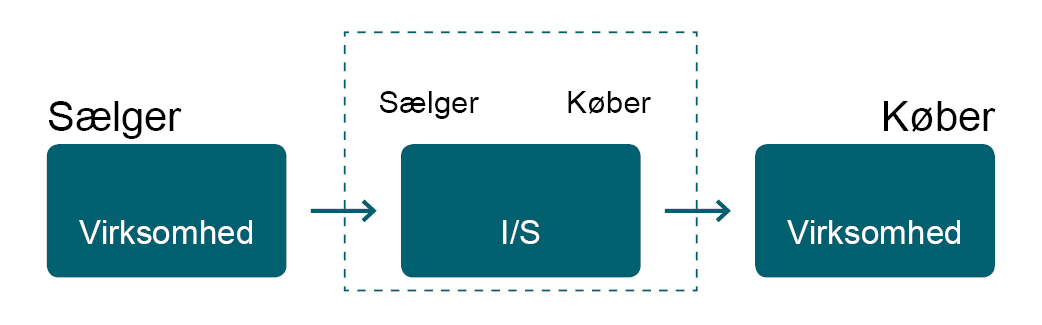

Successionsreglerne kan også udnyttes ved et glidende generationsskifte via interessentskab – se model 3. Såfremt køber er medarbejder, skal køb af yderligere andele ske inden fem år fra første overdragelse for at bevare muligheden for succession.

Du kan også ansætte mulige køberemner i virksomheden med henblik på senere at kunne sælge med succession.

Ønsker køber en anden ejendom end, den som tilhører din virksomhed, kan du erhverve målejendommen med brug af genanbringelsesreglerne og efter en vis driftsperiode overdrage denne med succession. Overdragelsen vil dog sjældent kunne ske efter landbrugslovens regler om familiehandler, men efter ophævelsen af reglerne om fortrinsstilling, har det mindre betydning.

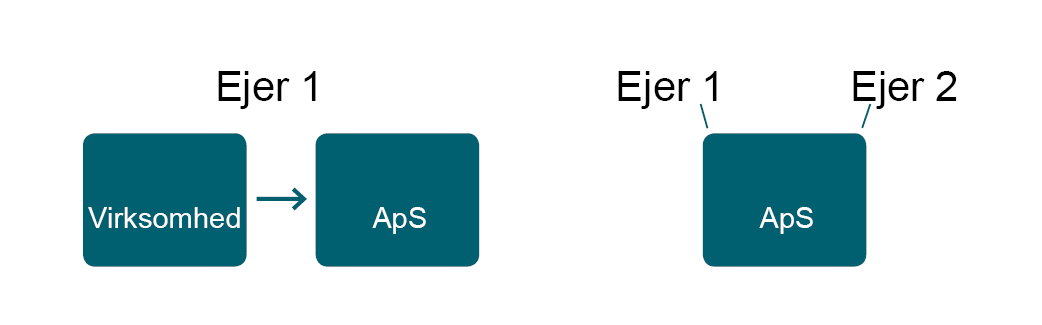

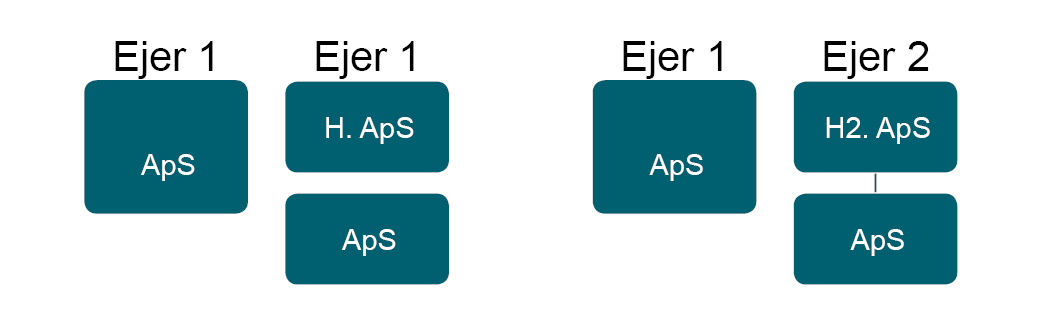

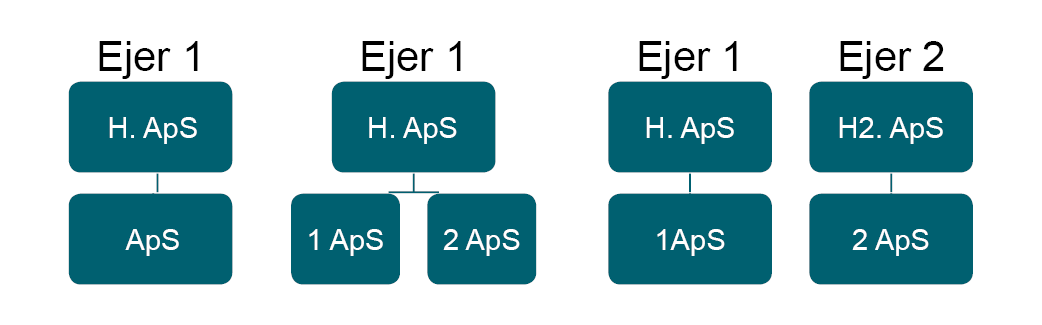

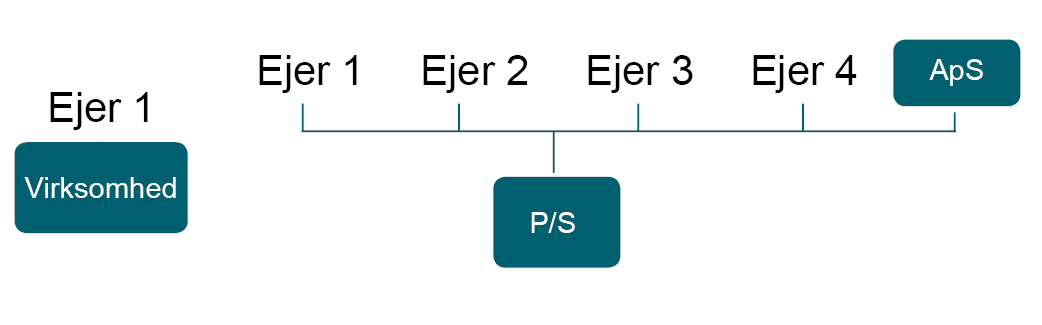

Ligger virksomheden i et selskab, kan kapitalandelene tilsvarende overdrages med succession. Det kan du læse mere om under model 6 – ejerskifte af selskab med succession.